En el país hay más de 215 mil hectáreas de viñas plantadas y las exportaciones argentinas de vino alcanzaron un récord en 2021, pero de este panorama alentador quedan excluidos miles de pequeños y medianos productores, que reclaman no poder acceder a financiamiento para desarrollar sus economías regionales.

Las exportaciones de vinos argentinos fraccionados tuvieron durante el 2021 un desempeño histórico inédito, al mostrar cifras récord de ventas externas. Según registros del Ministerio de Relaciones Exteriores, Comercio Internacional y Culto, la oferta de vinos proveniente de la República Argentina logró su mayor valor en la historia, para las exportaciones de vinos fraccionados, en el 2021, con US$ 817 millones, (y superó el récord anterior logrado en el año 2012 de US$ 786 millones).

Además, volvió a superar la barrera de los US$ 1.000 millones si se suman las exportaciones de fraccionados, granel y mostos concentrados, lo que no ocurría desde el año 2013.

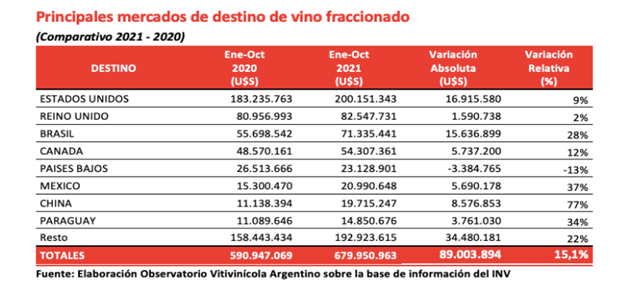

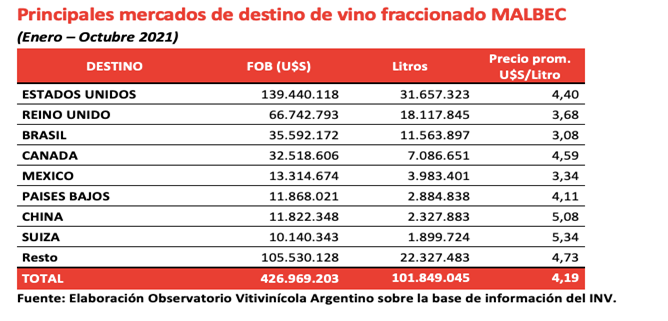

Los principales destinos de exportación del vino argentino durante 2021 fueron Estados Unidos, Reino Unido, Brasil, Canadá y Países Bajos, aunque en la comparación anual con 2020 se experimentaron sustanciales incrementos hacia mercados como México, China, Francia, Suiza y Paraguay. Dentro de los principales varietales exportados se destacan los Malbec, Cabernet Sauvignon y Chardonnay.

Argentina fue, asimismo, según la fuente mencionada y datos del INV, uno de los países que más creció en relación a registros anteriores en las exportaciones de vinos (especialmente en relación con los niveles de anteriores a la pandemia). En particular, según las fuentes referidas, consiguió mejoras importantes en las exportaciones de vinos en botella, creciendo en volumen y precio.

No obstante, este escenario que aparece como prometedor y ubica al sector en un sistema virtuoso, hay que contextualizarlo según cada región ya que sigue dejando excluidos a miles de pequeños y medianos productores. A esto se refirió Carlos Iannizzotto, presidente de Coninagro y productor de vinos en Mendoza:

“El 30% de los vinos que se producen en Argentina, proviene de cooperativas. Considero que la vitivinicultura ha podido desarrollarse, crecer y lograr ese importante objetivo de exportaciones del año pasado con muy poco apoyo del Estado”, resaltó Iannizzotto aunque alertó que “para complementar estos datos auspiciosos, en Coninagro estamos realizando una encuesta sobre la realidad productiva que como adelanto arroja determinados datos que inquietan al sector; puesto que consultamos a productores de diferentes actividades y el 85,9% advierte que accede poco o anda a instrumentos de financiamiento para sostener o mejorar su producción” resaltó el dirigente.

A su vez, Iannizzotto cuestionó que “esta realidad prometedora también nos impone desafíos, venimos reclamando políticas de Estado, estamos en deuda en materia de acuerdos comerciales, por ejemplo países vecinos competidores como Chile tiene más de 200 acuerdos de libre comercio, en ese sentido venimos solicitando revisar aranceles para que pymes de sector puedan llegar a más mercados, así y todo, con estas trabas, se han alcanzado estos buenos números, pero la reflexión que nos debemos es ir más allá, imaginar un escenario con menos retenciones, más óptimo en materia de reintegros, con una logística eficiente, y donde disminuya la carga impositiva, eso es lo que el sector requiere para estar alineado a una mejora hacia el pequeño productor. La deuda es toda la cadena pueda sentirse parte de este logro y no solo las grandes empresas. Nuestro trabajo es que no queden productores excluidos y estamos convencidos de que la integración y el asociativismo son una solución para este problema. Que haya productores sin viña significa achicar el oasis”.

En el caso de Mendoza, se estima una disminución del 14% con relación a la producción de 2021. Esta disminución podría haberse dado por las heladas tardías durante la primera semana de octubre de 2021, por las distintas tormentas de granizo producidas entre diciembre y febrero de 2022, crisis hídrica provincial y descapitalización de productores sostenida en el tiempo: “Observando la evolución y la tendencia decreciente de los quintales cosechados, la estimación de cosecha para 2022 de uva en toda la Argentina se ubica como la peor de los últimos 5 años (dentro de los últimos 20 años) confirmando la tendencia histórica decreciente”, indicó Iannizzotto.

Adelanto de una encuesta de Coninagro

Está en proceso una encuesta sobre la realidad productiva en Mendoza, elaborada por la entidad. La misma, abarca consultas a productores de distintas actividades como vitivinicultura, frutihortícola, ganadería, olivícola, entre otros. A modo de adelanto mientras finaliza el procesamiento de todos los datos, y en el marco de la vendimia, las muestras arrojan algunos resultados que inquietan al sector. Por ejemplo, cuando se solicitó a los productores que mencionaran su estado de ánimo en relación a su actividad productiva, el 42,3% confesó sentirse “agotado”, el 30% “muy agotado, y un 23,5% se manifestó “entusiasmado”.

Retomando lo positivo del estudio y el escenario de la vitivinicultura en general, según informó en un reporte la agencia oficial Télam, los vinos fraccionados fueron los que generaron los mejores resultados para las bodegas locales, con 9,2% de crecimiento en volumen y 15,8% en valor. Por su parte, según el Observatorio Vitivinícola Argentino (OVA) las exportaciones de vino en botella siguen representando el 98,8% del valor de las exportaciones y el 93% del volumen, manteniendo esta característica de nuestros despachos que explican el importante valor promedio del precio de exportación del vino fraccionado.

Además, obtuvieron un gran desempeño de espumantes -con suba de 44% en volumen debido a la recuperación de los canales de hotelería y gastronómico a nivel global-. En tanto, el volumen exportado total de vinos en hectolitros se redujo respecto a 2020 casi un 15% debido a la disminución en graneles (por falta de oferta exportable), de acuerdo a las estadísticas del INV.

Si bien en la información desagregada por mercados (provista por el Observatorio Vitivinícola Argentino ) los datos anuales de 2021 aún no están completos, los referidos a los 10 meses transcurridos entre enero y octubre de 2021 muestran la relevancia por mercados (de esta información puede hacerse ya una proyección anual) siguiente, en primer lugar en relación con el vino fraccionado en general y en segundo específicamente a vino Malbec, el de mayor éxito comercial:

El Malbec argentino ha sido una vez más el “producto estrella” (señala en un informe al OVA) en particular en EEUU, en el que logra el orden de los U$S 11 millones; después del cual se destaca donde Brasil que creció U$S 6,7 millones y tras lo cual según la fuente referida particularmente hay que marcar el importante aumento de las exportaciones de Malbec a destinos de baja participación que contribuyeron con U$S 25,2 millones adicionales a las exportaciones de vino fraccionado de la “cepa insignia”, el Malbec.

En relación a estos datos, el presidente de Coninagro, Carlos Iannizzotto, valoró que “los mercados son todos espacios comerciales de economías exigentes y en las que los requisitos de ingreso no son sencillos, lo que califica el valor de la oferta argentina”.

Argentina en el mundo: en la elite de los exportadores mundiales

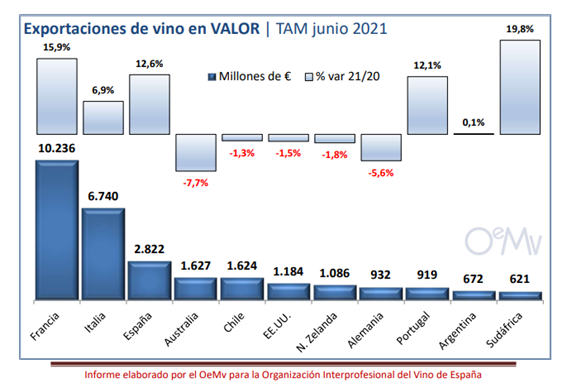

Conforme se muestra en el grafico siguiente (fuente: OVA), aun con datos desagregados hasta octubre (no están disponibles todavía los datos totales anuales), Argentina estuvo en 2021 entre los 10 mayores exportadores mundiales de vino:

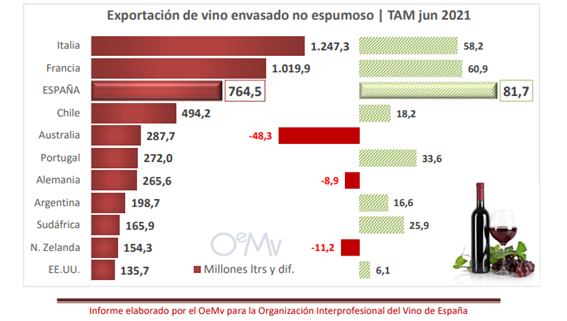

Según el Observatorio Español del Mercado del Vino (que es una fuente de referencia mundial para el análisis internacional, y que analiza los mercados globales en esta industria) Argentina, con datos aun hasta el primer semestre de 2021, está entre los 10 principales exportadores mundiales en vino de todos los tipos:

Y en vino envasado no espumoso en particular es el octavo principal en el planeta:

La Argentina aprovechó en 2021 que la producción mundial fue baja lo que permitió a nuestro país tomar espacios en relación a otros mercados: según Vinetur, la producción mundial de vino en 2021 (excluidos zumos y mostos) habría estado entre 24.710 y 25.350 millones de litros en 2021, con un punto medio del intervalo de 25.030 millones de litros (250,3 Mill. hl.).

La exportación, además, fortaleciendo la industria vitivinícola, permite a Argentina (que tiene gran consumo local) ser un gran productor: según The Food Tech Argentina está en el Top Five entre los productores de vino a nivel mundial, solo detrás de Italia, España, Francia y Estados Unidos.

Impacto de la invasión de Rusia a Ucrania

Según datos aportados de un análisis realizado por el Observatorio de ACOVI, el conflicto bélico desatado en Europa del Este repercute en la economía mundial y en la actividad del vino en particular. En el sector vitivinícola podría impactar en un incremento de los insumos en dólares, un aumento del precio de productos financiados y un incremento generalizado de costos que reduzcan el margen de beneficio. Actualmente la cosecha exhibe una reducción significativa con contingencias climáticas actuales de mayor daño acumulado en los cultivos. Las variables tienden a mostrar un mercado más reducido en oferta y demanda (local y mundial) con un incremento en los costos y una potencial crisis económica y financiera de no lograr estabilizar las variables macro en un acuerdo rápido con el FMI.

Con el conflicto se espera un incremento de los precios internacionales del gas que influye en las tarifas domésticas. Esto repercute en la producción local de vidrio, que ya viene con problemas de abastecimiento, a lo que se suma el incremento de los precios del insumo vitivinícola. Los precios internacionales del trigo tienden a subir, debido a que las exportaciones mundiales del commodity son aportadas en casi un 25% por los dos países en conflicto. Esto incrementa el precio general de los alimentos y puja en la canasta de alimentos y bebidas provocando un menor poder adquisitivo y menor demanda de todos los productos, incluído el vino.

“La devaluación del rublo que se encuentra en los niveles más bajos de valor de la moneda rusa, representa una pérdida de competitividad para todos los países que le exportan a Rusia. Adicionalmente constituye una potencial inundación de productos de Rusia, cuando se liberen las restricciones al comercio internacional que hoy tiene impuestas como sanciones. Una vez finalizado el conflicto será difícil recomponer esos mercados”, analizó Iannizzotto.

*Además de las fuentes citadas, este informe cuenta con la colaboración de ACOVI.